Nasza kancelaria od początku działalności przeanalizowała tysiące umów kredytowych. W żadnej z tych umów nie znaleźliśmy prawidłowej, rzetelnej ani wartościowej informacji dla kredytobiorcy, wyjaśniającej, czym jest WIBOR – kluczowy, obok marży, element oprocentowania kredytu.

Zanim przedstawimy najczęściej spotykane wadliwe definicje WIBOR-u, przypomnijmy, czym w ogóle jest oprocentowanie w umowie kredytu.

Czym jest oprocentowanie w umowie kredytu? – wyjaśnienie wprowadzające

Oprocentowanie jest jednym z najważniejszych elementów każdej umowy kredytu. To właśnie ono decyduje o tym, ile finalnie zapłaci kredytobiorca za korzystanie z kapitału banku. Oprocentowanie składa się z dwóch części:

- Marży banku – stałego zysku, który bank gwarantuje sobie na całym okres kredytowania.

- Stawki referencyjnej (np. WIBOR) – zmiennego elementu, który jest niezależny od klienta i niepodlegający negocjacji. To właśnie ta część oprocentowania może zmieniać wysokość raty nawet wielokrotnie w trakcie trwania umowy.

W teorii stawka referencyjna powinna być jasno zdefiniowana, transparentna i zrozumiała, ponieważ w bezpośredni sposób wpływa na koszt kredytu. Kredytobiorca, zawierając umowę, powinien posiadać pełną wiedzę nie tylko o tym, że oprocentowanie jest zmienne, ale przede wszystkim:

- co wpływa na zmianę stawki referencyjnej,

- jak jest ona wyznaczana,

- kto ją ustala,

- jakie ryzyka dla kredytobiorcy wynikają z jej konstrukcji,

- czy jej wartość odzwierciedla rzeczywiste koszty banku.

Dopiero znajomość tych informacji pozwala ocenić realne ryzyko ekonomiczne związane z kredytem i świadomie podjąć decyzję o podpisaniu umowy.

Poniżej przedawniamy naszym zdaniem nieprawidłowe definicje WIBOR, powodojące naruszenie kaluzuli zmiennego oprocentowania.

WIBOR wg Getin Noble Bank S.A. (obecnie VeloBank S.A.)

Fragment z umowy kredytu hipotecznego z 2011 r.:

§ 2.

Użyte określenia w Regulaminie oznaczają:

WIBOR 3-miesięczny – (Warsaw Interbank Offered Rate) – oprocentowanie, na jakie banki skłonne są udzielić pożyczek innym bankom na rynku międzybankowym w Warszawie na okres trzech miesięcy (dane publikuje m.in. dziennik Rzeczpospolita).

Inna umowa kredytu hipotecznego też z 2011 r.:

„Stawka referencyjna WIBOR/EURIBOR/LIBOR – stopa procentowa rynku międzybankowego w Warszawie / Frankfurcie / Londynie dla lokat udzielonych w danej walucie dla danego okresu, wyrażona w stosunku rocznym, ustalona jako średnia z notowań banków;”

WIBOR wg Raiffeisen Bank Polska Spółka Akcyjna

Fragment umowy kredytu hipotecznego z 2008 r.:

26) WIBOR – Warsaw Interbank Offer Rate – oprocentowanie według jakiego banki udzielają pożyczek innym bankom, którego stawki są publikowane codziennie o godz. 11.00 przez serwis ekonomiczny Reuters;

WIBOR wg PKO BP S.A.

Fragment umowy kredytu hipotecznego z 2000 r.:

PKO BP S.A. 2000

§ 5.

- PKO-bp SA pobiera odsetki od kredytu według zmiennej stopy procentowej, której wysokość równa jest wysokości bazowej stopy procentowej PKO-bp SA, zwanej dalej „stopą bazową”, o której mowa w ust. 2, w stosunku rocznym, powiększonej o 5 punktów procentowych. Zmiana wysokości stopy bazowej powoduje zmianę wysokości oprocentowania kredytu o taką samą liczbę punktów procentowych.

- Stopę bazową ustala PKO-bp SA w oparciu o średnią arytmetyczną stóp procentowych 12-miesięcznych, złotowych, terminowych lokat oszczędnościowych, wykazywanych przez centrale banków krajowych – poza PKO-bp SA dysponujących największymi kwotami terminowych zobowiązań wobec klientów, według stanu na dziesiąty dzień miesiąca.

W przypadku wykazywania przez bank krajowy dla tych lokat więcej niż jednej stopy procentowej przyjmuje się w powyższych obliczeniach dla tego banku średnią arytmetyczną stopę procentową.

Stopa bazowa obowiązuje od pierwszego dnia następnego miesiąca.

Stopa bazowa ustalana jest z dokładnością do jednego miejsca po przecinku.

Zmiana stopy bazowej następuje wtedy, gdy w porównaniu z nią średnia arytmetyczna stóp procentowych stanowiących podstawę jej wyliczenia ulega zmianie o więcej niż 0,5 punktu procentowego.

Stopa bazowa ustalana jest w uchwałach Zarządu PKO-bp SA, podawanych do wiadomości klientów przez wywieszenie ich treści w lokalach PKO-bp SA.

Fragment umowy kredytu hipotecznego z 2010 r.:

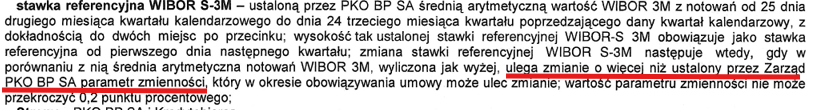

13) stawka referencyjna WIBOR S-3M – ustaloną przez PKO BP SA średnią arytmetyczną wartość WIBOR 3M z notowań od 25 dnia drugiego miesiąca kwartału kalendarzowego do dnia 24 trzeciego miesiąca kwartału poprzedzającego dany kwartał kalendarzowy, z dokładnością do dwóch miejsc po przecinku; wysokość tak ustalonej stawki referencyjnej WIBOR-S 3M obowiązuje jako stawka referencyjna od pierwszego dnia następnego kwartału; zmiana stawki referencyjnej WIBOR S-3M następuje wtedy, gdy w porównaniu z nią średnia arytmetyczna notowań WIBOR 3M, wyliczona jak wyżej, ulega zmianie o więcej niż ustalony przez Zarząd PKO BP SA parametr zmienności, który w okresie obowiązywania umowy może ulec zmianie; wartość parametru zmienności nie może przekroczyć 0,2 punktu procentowego;

Fragment umowy kredytu hipotecznego z 2011 r.:

5) stopa referencyjna – zmienna stopa procentowa, stanowiąca podstawę ustalenia wysokości dopłat do oprocentowania kredytów preferencyjnych, równa przeciętnej stopie WIBOR 3M, obliczana jako średnia arytmetyczna notowań w kwartale poprzedzającym dany kwartał, powiększona o 2 (dwa) punkty procentowe, publikowana przez BGK w Biuletynie Informacji Publicznej na stronie internetowej www.bgk.com.pl

Fragment umowy kredytu hipotecznego z 2011 r.:

25) WIBOR – stawkę publikowaną o godz. 11.00 na stronie informacyjnej Reuters, w drugim dniu poprzedzającym dzień rozpoczynający pierwszy i kolejne trzymiesięczne okresy obowiązywania stawki referencyjnej, zaokrągloną według matematycznych zasad do czterech miejsc po przecinku; w przypadku braku notowań stawki referencyjnej WIBOR dla danego dnia do wyliczenia stopy procentowej stosuje się odpowiednio notowania z dnia poprzedzającego, w którym było prowadzone notowanie stawki WIBOR,

18) stawka referencyjna – WIBOR dla międzybankowych depozytów trzymiesięcznych WIBOR 3M,

Fragment umowy kredytu hipotecznego z 2013 r.:

26) WIBOR – stawka publikowana o godz. 11.00 na stronie informacyjnej Reuters, w drugim dniu poprzedzającym dzień rozpoczynający pierwszy i kolejne trzymiesięczne okresy obowiązywania stawki referencyjnej, zaokrągloną według matematycznych zasad do sześciu miejsc po przecinku; w przypadku braku notowań stawki referencyjnej WIBOR dla danego dnia do wyliczenia stopy procentowej stosuje się odpowiednio notowania z dnia poprzedzającego, w którym było prowadzone notowanie stawki WIBOR,

17) stawka referencyjna – WIBOR dla międzybankowych depozytów trzymiesięcznych WIBOR 3M,

Fragment umowy kredytu hipotecznego z 2014 r.:

27) WIBOR – stawkę publikowaną o godz. 11.00 na stronie informacyjnej Reuters, w drugim dniu poprzedzającym dzień rozpoczynający pierwszy i kolejne trzymiesięczne okresy obowiązywania stawki referencyjnej, zaokrągloną według matematycznych zasad do sześciu miejsc po przecinku; w przypadku braku notowań stawki referencyjnej WIBOR dla danego dnia do wyliczenia stopy procentowej stosuje się odpowiednio notowania z dnia poprzedzającego, w którym było prowadzone notowanie stawki WIBOR,

17) stawka referencyjna – WIBOR dla międzybankowych depozytów trzymiesięcznych WIBOR 3M,

Fragment umowy kredytu hipotecznego z 2016 r.:

28) WIBOR – stawkę publikowaną o godz. 11.00 na stronie informacyjnej Reuters, w drugim dniu poprzedzającym dzień rozpoczynający pierwszy i kolejne trzymiesięczne okresy obowiązywania stawki referencyjnej, zaokrągloną według matematycznych zasad do sześciu miejsc po przecinku; w przypadku braku notowań stawki referencyjnej WIBOR dla danego dnia do wyliczenia stopy procentowej stosuje się odpowiednio notowania z dnia poprzedzającego, w którym było prowadzone notowanie stawki WIBOR; PKO BP SA informuje o wysokości stawki WIBOR, w dniu roboczym następującym po jej publikacji na stronie informacyjnej Reuters,

17) stawka referencyjna – WIBOR dla międzybankowych depozytów trzymiesięcznych,

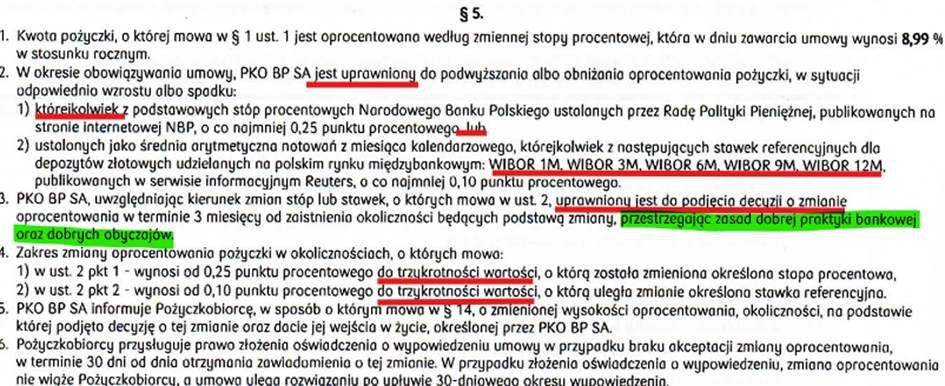

Fragment umowy pożyczki gotówkowej z 2017 r.:

WIBOR wg BZ WBK S.A. (obecnie Santander Bank Polska S.A.)

Przykładowe frgmenty umów kredytu hipotecznego z lat 2016 – 2018 r.:

12. WIBOR (Warsaw Interbank Offered Rate) – stawka referencyjna depozytów złotowych na polskim rynku międzybankowym obliczona w trakcie Fixingu tj. procedury ustalania stawek referencyjnych zgodnie z „Regulaminem Fixingu stawek referencyjnych WIBID i WIBOR”, którego organizatorem jest GPW Benchmark S.A., dostępna w serwisie Reutersa na stronie WIBO o lub około godziny 11:00. Jeśli z jakiejkolwiek przyczyny strona WIBO Reutersa przestanie być dostępna, np. w związku z zaniechaniem takiej usługi, Bank powiadomi niezwłocznie o tym Kredytobiorcę i będzie stosował stawki oprocentowania depozytów międzybankowych oferowane przez trzy główne banki prowadzące aktywne działania na rynku międzybankowym w Warszawie, wybrane przez Bank. Nowy wskaźnik będzie obowiązywał od dnia likwidacji stawki WIBOR.

WIBOR wg Kredyt Bank S.A. (obecnie Santander Bank Polska S.A.)

Podstawą do ustalenia oprocentowania na zasadach określonych w ust. 4 i 5 będzie stawka odniesienia, którą jest stawka rynku pieniężnego WIBOR 3-miesięczny z zaokrągleniem do dwóch miejsc po przecinku, publikowana na stronie WIBO serwisu Reuters lub też na jakimkolwiek ekranie zastępczym, o godzinie 11.00 czasu „lokalnego” z dnia roboczego poprzedzającego dzień dokonania zmiany.

WIBOR wg Santander Bank Polska S.A.

Fragment umowy kredytu hipotecznego z 2019 r.

12. WIBOR – stawka referencyjna depozytów złotowych na polskim rynku międzybankowym, ustalana przez GPW Benchmark S.A. zgodnie z „Regulaminem stawek referencyjnych WIBID i WIBOR”, publikowana na stronie internetowej https://gpwbenchmark.pl/. W przypadku nieustalenia stawki WIBOR, zawieszenia ustalania lub zaprzestania ustalania stawki WIBOR, Bank powiadomi niezwłocznie o tym Kredytobiorcę i będzie stosował średnią stawkę ustaloną na podstawie stawek oprocentowania depozytów międzybankowych oferowanych przez trzy główne banki prowadzące aktywne działania na rynku międzybankowym w Warszawie.

WIBOR wg mBank S.A.

Fragment z umowy kredytu z 2019 r.:

Fragment z umowy kredytu z 2020 r:

WIBOR wg ING BANK ŚLĄSKI S.A.

Fragemty z umów kredytu hipotecznego z lat 2013-2017 r.:

9. WIBOR 6M (WIBOR – Warsaw Interbank Offered Rate) oznacza stawkę referencyjną dla 6-miesięcznych depozytów/lokat oferowanych przez banki. Jest to oprocentowanie, po jakim banki udzielają pożyczek innym bankom. Stawka ustalana jest w oparciu o kwotowania banków na rynku międzybankowym w danym dniu i podawana do wiadomości publicznej przez np. dziennik „Rzeczpospolita” w następnym dniu.

Fragemt z umowy kredytu hipotecznego z 2018 r.:

WIBOR wg Bank-u BGŻ S.A. (obecnie: BNP Paribas Bank Polska S.A.)

Frgament umowy kredytu hipotecznego z 2008 r.:

WIBOR wg Banku Spółdzielczego w Białymstoku

Fragment umowy kredytu hipotecznego z 2008 r.:

§ 7

Kredyt oprocentowany jest według zmiennej stopy procentowej określonej formułą: średnia arytmetyczna stopa WIBOR depozytów jednomiesięcznych z poprzedniego miesiąca, zawarta w Komunikacie Banku plus marża bankowa pp.

WIBOR wg Pekao HIPOTECZNY S.A.

Fragment umowy kredytu hipotecznego z 2017 r.:

- Użyte w Umowie pojęcie:

- WIBOR – oznacza stopę procentową będącą średnią arytmetyczną stóp procentowych oferowanych przez wybrane główne banki dla lokat w PLN na warszawskim rynku międzybankowym, ustalaną każdego dnia roboczego o godz. 11.00 i publikowaną w serwisie Bloomberg, Reuters lub innym serwisie informacyjnym,

WIBOR wg Pekao S.A.

Fragment umowy kredytu hipotecznego z 2014 r.:

Fragment umowy kredytu hipotecznego z 2009 r.:

b) — zmiennej stopy procentowej w wysokości stanowiącej sumę zmiennej stopy bazowej WIBOR 3M i marży Banku w wysokości 2,3 p.p. — w początkowym okresie kredytowania, tj. od dnia 26 listopada 2009 r. do dnia 25 listopada 2011 r. oraz

— zmiennej stopy procentowej – w dalszym okresie kredytowania, tj. od dnia 26 listopada 2011 r. do dnia całkowitej spłaty kredytu – stanowiącej sumę zmiennej stopy bazowej WIBOR 3M i marży Banku w wysokości:

– 2,4 p.p. – w części budowlanej kredytu i

– 2,4 p.p. – w części hipotecznej kredytu,

z zastrzeżeniem postanowień ust. 4.

2. Stopa bazowa jest ustalana co miesiąc jako średnie oprocentowanie 3-miesięcznych złotowych depozytów międzybankowych WIBOR, stanowiące średnią arytmetyczną ze wszystkich notowań od 1-go do 25-go dnia miesiąca poprzedzającego miesiąc, dla którego obliczana jest stopa bazowa. W dniu zawarcia niniejszej umowy stopa bazowa wynosi 4,28% p.a.

Czy to możliwe, że banki nie wiedzą, czym jest WIBOR, czy też celowo ukrywają istotne informacje przed kredytobiorcą?

Jak to możliwe, że w każdym banku WIBOR jest inaczej definiowany?

Problem ten wynika z faktu, że banki samodzielnie tworzyły swoje wzorce umowne i przez wiele lat posługiwały się różnymi, często przestarzałymi, wzajemnie niespójnymi definicjami wskaźnika WIBOR. Naszym zdaniem żadna z przedstawionych w umowach bankowych definicji WIBOR-u nie stanowi właściwej, precyzyjnej ani wystarczającej informacji pozwalającej konsumentowi zrozumieć, czym faktycznie jest WIBOR, w jaki sposób jest ustalany, przez kogo, według jakich procedur oraz na podstawie jakich danych rynkowych.

Definicje te często nie odnoszą się do rzeczywistej i obowiązującej metodologii wyznaczania wskaźnika, która jest skomplikowana, wieloetapowa i oparta na procedurach stosowanych przez oragizatora Stowarzyszenie Finansowe ACI Polska a następnie administratora – GPW Benchmark S.A.. Konstrukcje umowne używane przez banki wprowadzają więc klienta w błąd co do mechanizmu ustalania WIBOR-u. Sugerują najczęściej, że wskaźnik jest prostą średnią ofert banków na rynku międzybankowym, mimo że w praktyce większość kwotowań ma charakter deklaratywny, modelowy, a realne transakcje międzybankowe niemal nie występują, skaraje deklarcje są zaś odrzucene przy obliczeniu średniej.

Nieprawidłowością umów konstruowanych przez banki jest to, że definicje WIBOR-u:

- są często niezgodne z rzeczywistą, oficjalną metodologią jego wyznaczania,

- nie wskazują administratora ani źródła publikacji wskaźnika,

- nie przedstawią zasad regulaminów w oparciu, o które i zgodnie z którymi WIBOR powinien być obliczony,

- nie opisują zasad weryfikacji kwotowań ani mechanizmu zastępczego,

- nie przedstawiają ryzyka związanego ze zmiennością wskaźnika,

- upraszczają lub zniekształcają istotne elementy procesu jego tworzenia,

- mogą wywoływać u konsumenta błędne przekonanie o naturze tego wskaźnika.

W rezultacie konsument zawiera umowę w oparciu o definicję, która jest:

- niepełna,

- nieaktualna,

- bez inforamcji, o tym przez kogo, w oparciu o jakie dane i przez kogo przekazane wyznaczony jest WIBOR,

- sprzeczna z faktycznym sposobem wyznaczania WIBOR-u,

- a przez to nieprzejrzysta i wprowadzająca w błąd.

Takie ukształtowanie postanowień dotyczących zmiennej stopy procentowej narusza obowiązki informacyjne, uniemożliwia realne zrozumienie ryzyka ekonomicznego umowy i może prowadzić do uznania tych postanowień za abuzywne, jako że konsument nie został rzetelnie i jasno poinformowany o elementach kluczowych dla wysokości jego zobowiązania.